Договор гпх в сзв-стаж. Договор ГПХ: налоги, взносы и прочие нюансы Работники по договору подряда сзв м

Вопрос 1. На кого конкретно страхователи должны представлять ежемесячную отчетность?

Ответ.

В соответствии с пунктом 2.2 статьи 11 Федерального закона от 01.04.1996 № 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования» страхователи представляют ежемесячную отчетность о каждом работающем у него застрахованном лице (включая лиц, заключивших договоры гражданско-правового характера, предметом которых являются выполнение работ, оказание услуг).

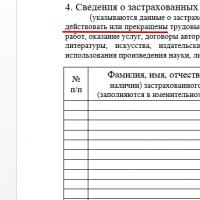

В соответствии с разделом 4 Сведений по форме СЗВ-М в названной форме указываются данные о застрахованных лицах - работниках страхователя, с которыми в отчетном периоде заключены, продолжают действовать или прекращены следующие договоры:

- трудовые договоры;

- гражданско-правовые договоры, предметом которых является выполнение работ, оказание услуг;

- договоры об отчуждении исключительного права на произведения науки, литературы, искусства;

- издательские лицензионные договоры;

- лицензионные договоры о предоставлении права использования произведения науки, литературы, искусства.

Таким образом, для решения вопроса о представлении либо непредставлении на конкретное застрахованное лицо ежемесячной отчетности необходимо исходить из следующего:

1) какой договор заключен между работодателем и застрахованным лицом (вид договора);

2) действовал ли данный договор в отчетном периоде - месяце (Сведения по форме СЗВ-М подлежат представлению, если в отчетном периоде соответствующий договор действовал как минимум 1 день);

3) не имеет значения, производились ли в отчетном периоде начисление и выплата заработной платы (вознаграждения) по данному договору и страховых взносов на обязательное пенсионное страхование.

Рассмотрим данную ситуацию на примерах.

Застрахованное лицо, работавшее по трудовому договору, было уволено (трудовой договор расторгнут) 1 февраля 2019 года (т.е. в феврале 2019 года у данного застрахованного лица был только один рабочий день).

В данном случае имеет место ситуация, когда договор прекращен в отчетном периоде - феврале 2019 года. Соответственно, страхователь обязан представить на данное застрахованное лицо Сведения по форме СЗВ-М за февраль 2019 года.

Между страхователем и застрахованным лицом 31 января 2019 года (последний рабочий день января 2019 года) заключен гражданско-правовой договор, предметом которого является выполнение определенных видов работ. Поскольку работы по данному договору еще не выполнены, то, соответственно, на момент представления ежемесячной отчетности Акт приемки выполненных работ не оформлен, а также не произведена оплата по этому договору.

Договор заключен в отчетном периоде - январе 2019 года. Соответственно, страхователь обязан представить на такое застрахованное лицо Сведения по форме СЗВ-М за январь 2019 года.

Застрахованное лицо работает у страхователя с 2012 года по трудовому договору, заключенному на неопределенный срок. С декабря 2017 года по настоящее время данный работник находится в отпуске по уходу за ребенком до достижения им возраста 1,5 лет.

В отчетном периоде - феврале 2019 года договор продолжает действовать. Соответственно, страхователь обязан представить на данное застрахованное лицо Сведения по форме СЗВ-М за февраль 2019 года.

Застрахованное лицо работает у страхователя с 2010 года по трудовому договору, заключенному на неопределенный срок. С 1 по 31 января 2019 года указанный работник находился в отпуске без сохранения заработной платы.

В отчетном периоде - январе 2019 года договор продолжает действовать. Соответственно, страхователь обязан представить на данное застрахованное лицо Сведения по форме СЗВ-М за январь 2019 года.

Аналогичным образом решается вопрос с представлением ежемесячной отчетности и в случаях, когда работник, фактически состоящий со страхователем в трудовых отношениях (т.е. имеет место ситуация, когда в отчетном периоде договор действовал хотя бы один день), не работал (т.е. по каким-либо причинам не соблюдал правила внутреннего трудового распорядка). Например, в период временной нетрудоспособности, отпуска по беременности и родам, отпуска по уходу за ребенком в возрасте от 1,5 до 3 лет, а также в период прогула, простоя (как по вине администрации, так и по вине работника) и в других подобных ситуациях.

Одновременно обращаем внимание, что если организация производила какую-либо выплату застрахованному лицу вне рамок трудового договора или договора гражданско-правового характера, предметом которого является выполнение работ или оказание услуг (например, выплата вознаграждения к праздничной дате бывшим работникам организации, выплата стипендии учащимся и т.п.), на таких застрахованных лиц Сведения по форме СЗВ-М представлению не подлежат.

Вопрос 2. Должна ли организация, не ведущая финансово-хозяйственную деятельность, у которой отсутствуют наемные работники, представлять Сведения по форме СЗВ-М и Сведения по форме СЗВ-СТАЖ на учредителя, исполняющего функции руководителя, если с ним не заключен трудовой договор?

Ответ. С апреля 2018 года изменился порядок представления сведений о застрахованных лицах по форме СЗВ-М страхователями, не ведущими финансово-хозяйственную деятельность, у которых отсутствуют наемные работники (с которыми заключены трудовые или гражданско-правовые договоры), а функции руководителя выполняет единственный учредитель или один из учредителей организации.

Начиная с отчетного периода - апрель 2018 года указанные страхователи должны представлять сведения по форме СЗВ-М на следующие категории застрахованных лиц:

На единственного участника (учредителя), члена организации, собственника ее имущества, который исполняет функции руководителя без заключения трудового или гражданско-правового договора;

На одного из участников (учредителей) организации, на которого возложены функции руководителя без заключения трудового или гражданско-правового договора.

Кроме того, начиная с отчетного периода - календарный 2018 год, на указанные категории застрахованных лиц страхователи обязаны сдавать Сведения по форме СЗВ-СТАЖ.

Данные сведения следует заполнять с апреля 2018 года, то есть с месяца, начиная с которого страхователем должны были представляться сведения по форме СЗВ-М.

В случае если страхователь начал представлять сведения по форме СЗВ-М за календарные месяцы ранее апреля 2018 года, то данные о периодах работы застрахованного лица в сведениях по форме СЗВ-СТАЖ следует указывать, начиная с соответствующего месяца, за который на него были впервые представлены сведения по форме СЗВ-М.

Информация о периодах работы застрахованного лица в разделе 3 сведений по форме СЗВ-СТАЖ заполняется следующим образом:

Вопрос 3. Должна ли организация представлять отчетные документы на лиц, занимающих выборные должности в некоммерческих кооперативах и товариществах?

Ответ. В соответствии с положениями Трудового кодекса Российской Федерации лица, занимающие выборные должности в некоммерческих кооперативах (товариществах), считаются осуществляющими трудовую деятельность независимо от факта заключения с ними трудового или гражданско-правового договора.

Исходя из изложенного выше, начиная с отчетного периода - май 2018 года, страхователи, являющиеся некоммерческими кооперативами и товариществами, обязаны представлять сведения по форме СЗВ-М на лиц, занимающих выборные должности в названных кооперативах (товариществах), независимо от факта наличия заключенного с ними трудового или гражданско-правового договора, а также периодичности выплаты им денежного вознаграждения.

Также на указанных лиц должны быть представлены Сведения по форме СЗВ-СТАЖ за отчетный период - 2018 год.

Исключением является ситуация, когда Устав содержит положения о том, что лицо, занимающее выборную должность, осуществляет деятельность на общественных началах, за ведение которой выплата денежного вознаграждения не предусмотрена. Такому страхователю для освобождения от обязанности представления сведений по форме СЗВ-М и СЗВ-СТАЖ необходимо предоставить в Управление ПФР названный Устав.

Сведения по форме СЗВ-СТАЖ за отчетный период - календарный 2018 год следует заполнять с учетом календарного месяца 2018 года, за который на лиц, занимающих выборные должности в некоммерческих кооперативах (товариществах), были впервые представлены сведения по форме СЗВ-М.

При этом информация о периодах работы застрахованного лица в разделе 3 сведений по форме СЗВ-СТАЖ заполняется следующим образом:

- - календарные месяцы, в которых выплаты и иные вознаграждения в пользу застрахованного лица не производились (и, соответственно, страховые взносы не начислялись), необходимо отразить в графе 11 «Исчисление страхового стажа. Дополнительные сведения» с кодом «НЕОПЛ»;

- - календарные месяцы, в которых были начислены выплаты и иные вознаграждения в пользу застрахованного лица и, соответственно, произведены начисления страховых взносов, отражаются как периоды работы, включаемые в страховой стаж (без указания какого-либо кода).

Вопрос 4 . Каким образом должны представлять Сведения по форме СЗВ-М общественные объединения (в том числе, политические партии и профсоюзные организации)?

Ответ. Вопрос о необходимости представления Сведений по форме СЗВ-М общественными объединениями (включая политические партии и профсоюзные организации) также зависит от факта наличия или отсутствия трудовых или гражданско-правовых отношений между общественным объединением и его участниками, основанных на трудовых или гражданско-правовых договорах, на выплаты по которым начисляются и уплачиваются страховые взносы на обязательное пенсионное страхование.

В случае отсутствия соответствующих договоров представление Сведений по форме СЗВ-М на таких лиц общественными объединениями не осуществляется.

Вопрос 5 . Должны ли представлять Сведения по форме СЗВ-М организации, осуществляющие благотворительную деятельность?

Ответ. Исходя из положений Федерального закона от 11.08.1995 № 135-ФЗ «О благотворительной деятельности и добровольчестве (волонтерстве)» бескорыстное выполнение работ, предоставление услуг, оказание иной поддержки возможно в рамках благотворительной деятельности, условия осуществления которой согласно статье 17.1 названного закона могут быть закреплены в гражданско-правовом договоре, который заключается между добровольцем (волонтером) и благополучателем, и предметом которого являются безвозмездное выполнение добровольцем (волонтером) работ и (или) оказание им услуг в целях, указанных в пункте 1 статьи 2 названного закона, или в иных общественно полезных целях.

При этом в соответствии с частью 6 статьи 420 Налогового кодекса Российской Федерации выплаты добровольцам (волонтерам) в рамках исполнения заключаемых гражданско-правовых договоров, на возмещение расходов добровольцев (волонтеров), за исключением расходов на питание в размере, превышающем размеры суточных, предусмотренные пунктом 3 статьи 217 Налогового кодекса РФ, к объекту обложения страховыми взносами не относятся.

В связи с этим в случае, если в рамках заключаемых с добровольцами (волонтерами) гражданско-правовых договоров добровольческие (волонтерские) организации производят выплаты, направленные на возмещение их расходов на питание в размере, превышающем размеры суточных, на таких застрахованных лиц Сведения по форме СЗВ-М представляются.

Вопрос 6 . Может ли организация представить «нулевые» Сведения по форме СЗВ-М (без заполнения информации о застрахованных лицах).

Ответ. Правовые основания для приема от страхователей «нулевых» Сведений по форме СЗВ-М (без заполнения информации о застрахованных лицах) у органов ПФР отсутствуют. Данные сведения в обязательном порядке должны содержать информацию о конкретных застрахованных лицах.

Вопрос 7. Должны ли представлять Сведения по форме СЗВ-М страхователи, самостоятельно уплачивающие страховые взносы (индивидуальные предприниматели, адвокаты, нотариусы, занимающиеся частной практикой, арбитражные управляющие)?

Ответ. Указанные в вопросе категории страхователей ежемесячную отчетность НА СЕБЯ не представляют.

Однако если самостоятельные плательщики страховых взносов имеют наемных работников (т.е. лиц, с которыми у них заключены трудовые договоры или договоры гражданско-правового характера), то, соответственно, названные страхователи должны представлять Сведения по форме СЗВ-М на своих работников.

При этом необходимо иметь в виду, что с 01.01.2017 в связи с передачей функций по администрированию страховых взносов из Пенсионного фонда РФ налоговым органам изменился порядок регистрации в органах ПФР физических лиц, заключивших договоры с работниками (индивидуальных предпринимателей, адвокатов, нотариусов, занимающихся частной практикой, арбитражных управляющих), а также порядок представления ими отчетных документов.

В связи с этим самостоятельные плательщики страховых взносов, являющиеся работодателями, должны представлять сведения индивидуального (персонифицированного) учета на работающих у них застрахованных лиц в органы ПФР с указанием регистрационного номера, присвоенного им как физическим лицам, самостоятельно уплачивающим страховые взносы за себя. Регистрационный номер в ПФР, присвоенный самостоятельным плательщикам страховых взносов, имеющим наемных работников, до 01.01.2017, при представлении отчетности в органы ПФР использовать не следует.

Вопрос 8. Следует ли представлять ежемесячную отчетность на сотрудников правоохранительных органов и иных силовых ведомств?

Ответ. Сведения по форме СЗВ-М следует представлять на застрахованных лиц, на которых распространяется обязательное пенсионное страхование (см. статью 7 Федерального закона от 15.12.2001 № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации»).

На военнослужащих, сотрудников органов Министерства внутренних дел Российской Федерации, Федеральной службы безопасности Российской Федерации и других силовых и правоохранительных органов обязательное пенсионное страхование не распространяется. Соответственно, ежемесячную отчетность на них представлять не следует.

Однако данное правило не распространяется на лиц, работающих в названных органах по вольному найму. Если между соответствующим органом и работником заключен трудовой или гражданско-правовой договор, то на таких сотрудников должны быть представлены Сведения по форме СЗВ-М.

Вопрос 9. Следует ли представлять Сведения по форме СЗВ-М на безработных граждан?

Ответ. На граждан, состоящих на учете в органах занятости населения в качестве безработных, Сведения по форме СЗВ-М не представляются.

Вопрос 10. Следует ли представлять ежемесячную отчетность на иностранных граждан и лиц без гражданства?

Ответ. Сведения по форме СЗВ-М следует представлять на застрахованных лиц, на которых распространяется обязательное пенсионное страхование.

Согласно статье 7 Закона № 167-ФЗ застрахованными лицами являются:

1) постоянно проживающие на территории Российской Федерации иностранные граждане и лица без гражданства;

2) временно проживающие на территории Российской Федерации иностранные граждане и лица без гражданства;

3) иностранные граждане или лица без гражданства, временно пребывающие на территории Российской Федерации при условии, что такой гражданин не относится к категории высококвалифицированных специалистов в соответствии с Федеральным законом от 25.07.2002 № 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации».

Соответственно, на указанных иностранных граждан и лиц без гражданства, с которыми у работодателя заключены трудовые или гражданско-правовые договоры, должны быть представлены Сведения по форме СЗВ-М.

Иностранные граждане или лица без гражданства, временно пребывающие на территории Российской Федерации, относящиеся к категории высококвалифицированных специалистов в соответствии с Законом № 115-ФЗ, не подлежат регистрации в системе обязательного пенсионного страхования. Соответственно, на таких лиц Сведения по форме СЗВ-М представлению не подлежат.

Вопрос 11. Должны ли самостоятельные плательщики страховых взносов заполнять такой реквизит Сведений по форме СЗВ-М, как код причины постановки на учет налогоплательщика?

Ответ. Заполнение всех реквизитов о страхователе, указанных в разделе 1 Сведений по форме СЗВ-М, в том числе и идентификационный номер налогоплательщика и КПП страхователя, является обязательным.

Однако у самостоятельных плательщиков страховых взносов КПП отсутствует. Соответственно, названная категория страхователей при представлении Сведений по форме СЗВ-М на лиц, состоящих с ними в трудовых или гражданско-правовых отношениях, данный реквизит не заполняет.

Вопрос 12. Сведения по форме СЗВ-М представляет обособленное подразделение. Как в этом случае следует заполнять реквизиты ИНН и КПП?

Ответ. Обособленные подразделения юридических лиц заполняют данные реквизиты следующим образом:

- ИНН головной организации, поскольку у обособленного подразделения свой ИНН отсутствует;

- КПП обособленного подразделения (не головной организации).

Вопрос 13. В разделе 4 Сведений по форме СЗВ-М предусмотрено заполнение такой информации о застрахованном лице, как ИНН застрахованного лица. Является ли заполнение такого реквизита обязательным? Не последует ли применение финансовых санкций за предоставление недостоверных сведений, если в Сведениях по форме СЗВ-М указанный реквизит будет отсутствовать?

Ответ. Пунктом 2.2 статьи 11 Федерального закона от 01.04.1996 № 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования», а также формой СЗВ-М, утвержденной постановлением Правления ПФР от 01.02.2016 № 83п, предусмотрено, что ИНН застрахованного лица заполняется при наличии у страхователя данных об ИНН работника.

Таким образом, в случае, если страхователь не располагает информацией об ИНН работника, то данный реквизит в форме СЗВ-М не заполняется. При этом у органов ПФР отсутствуют правовые основания для отказа в приеме от страхователей Сведений по форме СЗВ-М, в которых не заполнены данные об ИНН застрахованного лица.

Вопрос 14. Следует ли представлять ежемесячную отчетность крестьянским (фермерским) хозяйствам?

Ответ. КФХ, зарегистрированные в органах ПФР после 01.01.2017, состоят на учете в органах ПФР как:

1) КФХ, в которых помимо главы хозяйства есть и члены КФХ (89 категория - на учете в органах ПФР зарегистрирован глава КФХ, уплачивающий страховые взносы за себя и за членов КФХ).

В данном случае глава КФХ не должен представлять Сведения по форме СЗВ-М (как на себя, так и на членов).

2) Глава КФХ, у которого нет членов (96 категория - на учете в органах ПФР зарегистрирован глава КФХ, уплачивающий страховые взносы только за себя).

В данном случае глава КФХ на себя представлять Сведения по форме СЗВ-М не должен .

КФХ (как 89, так и 96 категории) могут иметь наемных работников, т.е. лиц, с которыми у КФХ заключены трудовые или гражданско-правовые договоры (НЕ ПУТАТЬ с членами КФХ).

В данном случае КФХ представляет Сведения по форме СЗВ-М на наемных работников.

Следует учитывать, что КФХ, зарегистрированным в органах ПФР до 01.01.2017 и использующим труд наемных работников, был присвоен код категории страхователя 24. Указанная категория КФХ должна сдавать Сведения по форме СЗВ-М на наемных работников по 89 или 96 категории.

Пример.

КФХ зарегистрировано в территориальных органах ПФР 01.02.2018.

КФХ состоит из трех членов хозяйства, один из которых выбран главой данного хозяйства. Кроме того, глава КФХ заключил трудовые договоры на неопределенный срок с двумя работниками.

Данное хозяйство зарегистрировано в органах ПФР по 89 категории (глава КФХ, имеющего членов).

Соответственно, глава КФХ должен представить Сведения по форме СЗВ-М только на наемных работников - на двух застрахованных лиц (с указанием регистрационного номера по 89 категории).

На себя и на трех членов хозяйства Сведения по форме СЗВ-М глава КФХ представлять не должен.

Вопрос № 15. Какую отчетность о страховом стаже своих работников должен ежегодно представлять в органы ПФР страхователь?

Ответ. Страхователь ежегодно должен представлять в органы ПФР «Сведения о страховом стаже застрахованных лиц» по форме СЗВ-СТАЖ, утвержденной постановлением Правления ПФР от 06.12.2018 № 507п.

Сведения по данной форме представляются страхователями за отчетные периоды, начиная с календарного 2017 года.

Вопрос № 16. На кого страхователи должны представлять Сведения по форме СЗВ-СТАЖ?

Ответ. Указанные сведения должны быть представлены страхователем на каждое работающее у него застрахованное лицо (включая лиц, заключивших договоры гражданско-правового характера, на вознаграждения по которым в соответствии с законодательством Российской Федерации о налогах и сборах начисляются страховые взносы).

Вопрос № 17. В какие сроки страхователь должен представлять в органы ПФР Сведения по форме СЗВ-СТАЖ?

Ответ. В соответствии с пунктом 2 статьи 11 Федерального закона от 01.04.1996 № 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования» страхователи, производящие выплаты и иные вознаграждения физическим лицам (работодатели), должны представлять «Сведения о страховом стаже застрахованных лиц» по форме СЗВ-СТАЖ ежегодно, не позднее 1 марта года, следующего за отчетным.

Вопрос № 18. Какая информация отражается в сведениях по форме СЗВ-СТАЖ?

Ответ. В Сведениях по форме СЗВ-СТАЖ отражается информация о периоде работы застрахованного лица в течение календарного года, в том числе о периодах деятельности, включаемых в стаж на соответствующих видах работ, определяемый особыми условиями труда.

Вопрос № 19. Какие меры ответственности предусмотрены в отношении страхователей за представление сведений индивидуального (персонифицированного) учета (в том числе, Сведений по форме СЗВ-М и Сведений по форме СЗВ-СТАЖ) с нарушением установленных сроков, а также в случае представления неполных и (или) недостоверных сведений?

Ответ. За непредставление в установленный срок, а также представление неполных и (или) недостоверных сведений индивидуального (персонифицированного) учета к страхователям применяются следующие меры ответственности:

Финансовые санкции в виде штрафа в размере 500 рублей в отношении каждого застрахованного лица (часть третья статьи 17 Федерального закона от 01.04.1996 № 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования»). Данная мера ответственности применяется к страхователю (работодателю);

Наложение административного штрафа на должностное лицо страхователя в размере от 300 до 500 рублей (статья 15.33.2 Кодекса Российской Федерации об административных правонарушениях).

При заключении договора гражданско-правового характера любая организация должна понимать, что она обязана с выплат по таким договорам перечислять страховые взносы на ОПС и ОМС в бюджет. Соответственно возникает и необходимость подавать отчеты на работников по ГПХ. Отчетность включает в себя и ежемесячно подаваемую форму для ПФР – СЗВ-М.

В статье:

- Когда возникает обязательство подавать СЗВ-М по договорам ГПХ.

- СЗВ-М по договорам ГПХ без платежей.

- Ответственность за несдачу СЗВ-М по договорам гражданско-правового характера.

Сдается ли СЗВ-М по договорам ГПХ?

На выплаты в адрес физических лиц по договорам гражданско-правового характера начисляются страховые взносы на ОПС и ОМС. Это подтверждает письмо Минфина от 21.07.2017 № 03-04-06/46733.

Согласно разъяснениям Пенсионного фонда, которые нашли отражение в письме от 27.07.2016 № ЛЧ-08-19/10581, по всем физлицам, получающим вознаграждение от страхователя в рамках договора ГПХ, необходимо подавать отчет по форме СЗВ-М.

Зачем сдавать СЗВ-М по договорам гражданско-правового характера?

Непредставление в Пенсионный фонд отчета СЗВ-М грозит страхователю существенным штрафом. Санкции составляют 500 рублей за каждое застрахованное лицо, по которому не поданы сведения.

Дополнительно санкции возлагаются и на должностное лицо, допустившее нарушение порядка сдачи отчетности в ПФР.

Кто сдает СЗВ-М по ГПХ?

В случае заключения договора на оказание услуг или выполнение работ с любым физическим лицом (кроме тех, что зарегистрированы как ИП), страхователь обязан начислить взносы на суммы выплат и, соответственно, подать отчетность, в том числе форму СЗВ-М.

Страхователем может стать как организация, так и индивидуальный предприниматель.

Обратите внимание, что если даже у ИП не заключено ни одного трудового договора, ему все равно придется встать на учет в качестве страхователя, если он заключит с физлицом договор ГПХ, который облагается взносами. Причем, сделать это придется, даже если срок действия договора будет всего один день. И как следствие предпринимателю придется заплатить все взносы и отчитаться, в т. ч. и по форме СЗВ-М.

Когда попадает работник по ГПХ в отчет по СЗВ-М?

Статьи 708 и 783 ГК РФ указывают на обязательное наличие в договоре даты начала его действия (выполнения работ или оказания услуг) и окончания. Именно на эти сроки и нужно ориентироваться при формировании отчета СЗВ-М.

Это значит, что сведения о застрахованном лице, с которым заключен договор подряда на срок с 01.07.2018 по 30.09.2018, попадет в отчет СЗВ-М за июль, август и сентябрь 2018 года независимо от даты платежа в рамках договора.

То есть оплата может быть произведена физлицу даже в октябре, а акт подписан 30.09.2018 (а значит начислена оплата и страховые взносы), но на заполнение СЗВ-М эти факты не повлияют.

Как отразить данные о сотрудниках по ГПХ в СЗВ-М, если они работают и по трудовому договору тоже?

Дублировать данные физического лица в случае, если он нанят по трудовому договору и одновременно с ним заключен договор подряда или оказания услуг, не нужно.

Если заключен договор ГПХ, а выплат нет, то надо ли включать в СЗВ-М данные о контрагенте-физическом лице?

Как уже отражено выше, сведения о физлице-контрагенте по договору ГПХ попадают в форму СЗВ-М с даты подписания договора. Факт осуществления выплат не влияет на необходимость подачи отчета СЗВ-М.

Вместе с тем, законодатели не поясняют, что делать в случае, если договор с физическим лицом заключен, отчет по форме СЗВ-М подан, но контрагент так и не приступил к выполнению работ, а договор признан недействительным.

Вероятно, можно подать отменяющие сведения по форме СЗВ-М (отчет с признаком «ОТМН»), но делать это следует только в случае полной уверенности, что работник действительно к работам не приступал и не планирует предъявлять претензии в адрес страхователя.

Что делать, если отчет СЗВ-М по гражданско-правовому договору не сдан?

Как уже упоминалось, несданная вовремя форма СЗВ-М или сданная, но не содержащая часть сведений, грозит страхователю штрафом в сумме 500 рублей за каждое застрахованное лицо. Что же делать, если вы забыли отчитаться по работнику в рамках гражданско-правовых отношений?

Решение для случая, когда форма СЗВ-М не подавалась вовсе, одно – подать отчет с признаком «ИСХД».

В случае, когда отчет все-таки подали в срок, но забыли отразить сведения о застрахованном лице, с которым подписан договор ГПХ, придется подать дополняющий отчет – форму СЗВ-М с признаком «ДОП». Причем, если вы успеете сделать это до истечения срока подачи основного отчета, то штрафных санкций не последует.

Выдается ли на руки СЗВ-М по ГПХ при расторжении договора?

По окончании действия договора гражданско-правового характера на руки работнику выдается форма СЗВ-М. Это следует из п. 4 ст. 11 закона «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования» от 01.04.1996 № 27-ФЗ.

Сдается ли СЗВ-Стаж по договорам ГПХ?

Форма СЗВ-Стаж является обязательным отчетом, подаваемым в Пенсионный фонд. В него попадают сведения о работниках не только по трудовым, но и по гражданско-правовым договорам.

Кроме того, обязательной является и выдача формы СЗВ-Стаж работнику на руки после окончания действия договора оказания услуг или выполнения работ.

От того, кого показать или не показать в форме СЗВ-М, зависит успешная сдача не только этой отчетности. Поэтому рассмотрим, каким подходом следует руководствоваться.

Почему это важно

Параллельно с отчетом СЗВ-М компании и частные коммерсанты с персоналом сдают расчет по страховым взносам:- за 2016 год - в ПФР на бланке РСВ-1 (утв. постановлением Правления ПФР от 16.01.2014 № 2п);

- с отчетов за 2017 год - в ИФНС (утв. ).

Так, в прежнем расчете по страховым взносам, который сдают в Пенсионный фонд, есть подраздел 6.8, где нужно привести вплоть до дня период работы человека по гражданско-правому соглашению. И важно, чтобы он совпал с данными из СЗВ-М за тот же месяц.

Аналогичная ситуация с новым расчетом по страховым взносам в ИФНС. Ежемесячный состав включенных в СЗВ-М физлиц, с которыми подписаны гражданско-правовые договоры на работы/услуги, но выплат по которым еще не было (например, будут только постфактум после сдачи-приемки), должны соотноситься с Разделом 3 нового расчета. В нем приводят персонифицированные данные по всем договорникам.

Критерии включения в отчет

На сегодня региональные отделения Пенсионного фонда настаивают на следующем. В отчет СЗВ-М договорников включают, даже если в отчетном месяце:

- вознаграждение по договору гражданско-правового характера им выплачено не было;

- соответственно страховые взносы с него не исчислены.

В итоге, чтобы понять, включать или не включать конкретное застрахованное лицо в СЗВ-М, необходимо исходить из 3-х обязательных критериев.

| Критерии включения в СЗВ-М | ||

|---|---|---|

| № | Критерий: суть | Пояснение |

| 1 | Какой вид договора заключен | При заполнении СЗВ-М речь идет только о гражданско-правовых соглашениях, по которым люди именно работают (выполняют работы/оказывают услуги) фирмам и ИП. Принято, что работать по договорам купли-продажи, аренды и т. п. невозможно. |

| 2 | Действовал ли договор в отчетном месяце | Если хотя бы 1 день, то включать в СЗВ-М нужно |

| 3 | Наличие в отчетном месяце фактов начисления и выплаты вознаграждений, а также исчисления взносов с них | Не имеет значения. Более того: месяц выплаты дохода вообще не важен. На практике оплата часто идет только после сдачи-приемки работ. |

Таким образом, даже в отчетном месяце вознаграждение по договору гражданско-правового толка вы не выплачивали и взносы на него не начисляли, в форму СЗВ-М такого исполнителя/подрядчика всё равно нужно внести.

Мы не нашли официальных разъяснений по поводу обязательности включения в СЗВ-М работников по договорам гражданско-правового толка без оплаты в их адрес в соответствующем месяце. Однако региональные отделения ПФР в своих комментариях настаивают, что не имеет значения:

- срок действия договора ГПХ;

- начисление выплат по нему.

- исполнителям выплачено вознаграждение;

- на сумму вознаграждения начислены взносы.

Какое решение принять

Далее в таблице мы собрали наиболее частые случаи, когда бухгалтера или кадровика терзают сомнения, включать ли физлицо в отчет СЗВ-М. Заметим, что во всех случаях есть только один верный выбор.| Правила включения в СЗВ-М | ||

|---|---|---|

| Ситуация | Решение для СЗВ-М | Пояснение |

| Договор гражданско-правового характера на выполнение работ или оказание услуг с человеком заключили в одном месяце, а вознаграждение начислили позже | Включить в отчет за месяц, в котором с ним подписан договор | Момент получения вознаграждения значения не имеет |

| Со специалистом заключен гражданско-правовой договор, но работы по нему еще не выполнены | Включить в отчет | Не имеет значения, что акт приемки не оформлен, а также нет оплаты |

| Организация арендует имущество у физлица | В отчет не вносить | Между ним и организацией де-юре нет трудовых правоотношений. Вдобавок такие выплаты не подпадают под страховые взносы. |

| Организация сделала выплату застрахованному лицу вне рамок договора гражданско-правового характера, предмет которого - выполнение работ или оказание услуг | На таких лиц сведения по форме СЗВ-М представлять не нужно | Например, выплата к праздничной дате и т. п. |

На предприятии заключен договор об оказании услуг по обучению с физическим лицом от 05.05.2015г. На основании пункта Дополнительное соглашения от 25.12.2015г. настоящий договор вступает в силу с момента его подписания и действует до 31.12.2016г. Если ни одна из сторон в течение 30 дней до истечения срока действия настоящего Договора не заявит о намерении его расторгнуть, то Договор автоматически пролонгируется сроком на один год»Физ. лицо предъявляет Акт об оказании услуг: услуги оказаны в срок с 06.02. 17г. по 17.02.2017г.; с 10.04.2017г. по 21.04.17г.; с 09.10.17 по 13.10.2017г; с 16.10.2017г. по 20.10.2017г. В январе, марте, мае, июне, июле, августе и сентябре услуги не оказывались и Акты не предъявлялись.Вопрос: за какой период необходимо включить в форму СЗВ-М в ПФ застрахованное лицо?

Отвечает Ваш персональный эксперт

В отчет по форме СЗВ-М включаются сведения о физических лицах, с которыми компания заключила договоры гражданско-правового характера. При условии, что на вознаграждения по таким договорам должны начисляться страховые взносы в соответствии с законодательством РФ (ч.2.2 ст.11 Закона от 01.04.1996 №27-Ф, Письмо ПФР от 27.07.2016 № ЛЧ-08-19/10581). Иными словами, Закон говорит о необходимости отражения сведений об исполнителе-физлице в отчетности, если в принципе по договору ГПХ должны начисляться страховые взносы. Кроме того п.4 самой формы СЗВ-М требует указывать в ней сведения о внештатных работниках в течение всего периода действия договора ГПХ. Причем не имеет значения, производились ли начисления по договору и оказывались ли фактически услуги в соответствующем месяце.

Поэтому если в договоре прямо не прописано, что работник оказывает услуги периодически, то отражайте в СЗВ-М сведения о таком физлице в течение всего срока действия. Даже если в какие-либо отдельные месяцы внештатник не оказывал услуги.

Чтобы исключить риск споров с контролерами из-за отсутствия четких законодательных норм в описанном случае, рекомендуем обратиться с письменным запросом в свое отделение ПФР.

Ольги Прыговой , заместителя управляющего отделением ПФР по г. Москве и Московской области

Как составить и сдать отчет по форме СЗВ-М

Как заполнять СЗВ-М на директора-учредителя, совместителей, декретниц и в других ситуациях

Новое письмо ПФР о форме СЗВ-М

ФР выпустил разъяснения, которые могут ввести в заблуждение бухгалтеров (). Чиновники сообщили: в СЗВ-М нужно включать работающих по гражданско-правовым договорам при условии начисления страховых взносов на вознаграждение.

Бухгалтеры в недоумении: когда показывать в СЗВ-М исполнителя? Ниже пример вопроса.

Успокоим читателя и всех остальных бухгалтеров. Специалисты ПФР уточнили не период, а категорию лиц, которых следует включать в отчет по .

Закон требует указывать в СЗВ-М физических лиц, с которыми у компании есть гражданско-правовые договоры, если вознаграждения им облагаются пенсионными взносами. Это правило установил статьи 11 Федерального закона от 01.04.96 № 27-ФЗ.

Кого не показывать в СЗВ-М

Вы не начисляете страховые пенсионные взносы на выплаты по гражданско-правовым договорам, которые связаны с передачей имущественных прав ().

Не показывайте в СЗВ-М получателей подарков по договору дарения и продавцов по договору купли-продажи. Не включайте в отчет собственников имущества, заключивших с компанией договор:

? — аренды;

? — найма жилого помещения;

? — аренды транспортных средств без экипажа;

? — займа;

Сведения об этих гражданах включите в СЗВ-М, только если в период действия гражданско-правового договора они работали в компании по трудовому договору. Основание - статьи 7 Федерального закона от 24.07. 2009 № 212-ФЗ.

Каких исполнителей показать в СЗВ-М

Вы начисляете взносы в ПФР с выплат по гражданско-правовым договорам:

? — на выполнение работ;

? — предоставления прав использования произведения.

Получателей выплат по названным договорам закон относит к застрахованным лицам (). Включайте их в .

Когда показать исполнителя в СЗВ-М

Включите исполнителя в СЗВ-М в тех месяцах, в которых фактически действовал гражданско-правовой договор. Об этом говорится в формы СЗВ-М.

ПРИМЕР

Компания заключила 1 июля 2016 года договор подряда с Александром Сергеевичем Волковым. Договор действует включительно до момента полного завершения расчетов.

В каких месяцах показать исполнителя в СЗВ-М?

Решение

Договор действует в июле, августе, сентябре и октябре. Бухгалтер включит А.С. Волкова в отчет по форме СЗВ-М за каждый из этих месяцев. Образец записей смотрите ниже.

Фрагмент СЗВ-М со сведениями об исполнителе по договору, передавайте ему ежемесячно. Этого требует статьи 11 и статьи 15 Федерального закона от 01.04.96 № 27-ФЗ.

Одних подрядчиков включили в отчет, а других - нет

Что делают не так: не включают в СЗВ-М физических лиц - подрядчиков, которые пока не получили вознаграждение.

Проверьте договоры с подрядчиками, прежде чем сдавать очередной СЗВ-М. В ПФР нам сообщили об ошибке, из-за которой в отчет попадают не все физические лица, работающие по гражданско-правовым договорам.

В СЗВ-М надо включать физических лиц, с которыми есть действующие гражданско-правовые договоры. Не важно, получил человек вознаграждение в конкретном месяце или нет. Главное контракт подразумевает, что работа будет оплачена ().

Если подрядчик из месяца в месяц делает что-то для компании, то каждый раз подписывать с ним новый договор неудобно. Поэтому компания заключает один договор и включает в него условие об автоматической пролонгации. .

Когда подрядчик уходит из компании, с ним никто письменно не расторгает договор. Получается, что он продлевается из года в год и продолжает действовать. Но бухгалтер об этом не знает и перестает показывать человека в СЗВ-М.

На выездной проверке ПФР может обнаружить, что договор формально действует, а физлиц в отчете нет. Тогда возможен штраф - 500 руб. за каждого забытого сотрудника.

Оспорить штраф проблематично. ПФР разрешает не включать в отчет только безвозмездные гражданско-правовые договоры - с добровольцами, волонтерами и т. д. Если договор действует и в нем есть пункт о вознаграждении, то человек должен попасть в отчет.

Есть два способа избежать подобных сложностей в будущем. Первый: когда расстаетесь с подрядчиком, сразу вручайте ему уведомление о расторжении договора. . Пусть поставит подпись на вашем экземпляре.

Второй способ: заменить в договоре опасное условие о пролонгации на безопасное. Например, как в . В таком случае каждый год надо будет оформлять новый договор, зато ПФР не оштрафует.

Все работодатели, зарегистрированные в Пенсионном фонде России, как страхователи физических лиц, обязаны отчитываться по персонифицированному учету. В такие отчеты следует включать не только штатных работников организации, но и всех физических лиц, с которыми были заключены договоры гражданско-правового характера.

Пенсионный фонд России в письме от 13.07.2016 N ЛЧ-08-26/9856 "О направлении разъяснений по представлению ежемесячной отчетности" рассказал работодателям, как они должны отчитываться за граждан, работающих по договорам гражданско-правового характера. В частности, как отражаются такие застрахованные лица в ежемесячном отчете СЗВ-М.

Страхователи должны отчитываться в ПФР

Чиновники напомнили, что каждая организация или предприниматель,зарегистрированные в Пенсионном фонде в качестве страхователя по обязательному пенсионному страхованию, обязаны представлять отчеты по персонифицированному учету застрахованных лиц. С 10 мая 2016 года такая обязанность стала ежемесячной, поскольку была введена новая отчетная форма СЗВ-М. В такие отчеты, в силу требований Федерального закона от 01.04.1996 N 27-ФЗ "Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования" включаются данные в отношении всех застрахованных лиц, которые работают в организации по трудовому или гражданско-правовому договору. Кроме того, в отчет следует включать данные о руководителях организаций, которые являются участниками (учредителями), членами организаций или собственниками их имущества.

Кого следует включать в отчет СЗВ-М

Если в организации есть штатные работники, которые оформлены на основании трудового договора, то в отчет по форме СЗВ-М они должны включаться, вне зависимости от фактического осуществления выплат и иных вознаграждений за отчетный период в их пользу, а также вне зависимости от уплаты за них страховых взносов. Что касается граждан, работающих в организации по гражданско-правовым договорам, то ПФР считает, что включать их в отчет СЗВ-М следует только при условии начисления в отчетном периоде страховых взносов на вознаграждения, которое выплачено им на основании условий договоров ГПХ.

Отдельно ПФР поднял вопрос о необходимости представления отчета СЗВ-М общественными объединениями, являющимися страхователями по обязательному пенсионному страхованию. Такая обязанность этих НКО зависит от факта наличия или отсутствия у них трудовых или гражданско-правовых отношений с их участниками. Это значит, что если существуют заключенные трудовые или гражданско-правовые договоры на выплаты, по которым НКО начисляет и уплачивает в ПФР страховые взносы, то она должна сдавать отчет. Если таких отношений у общественной организации нет, то и отчитываться по форме СЗВ-М ей не нужно. Однако, при заключении договоров ГПХ с добровольцами на возмещение им расходов на питание в размере, превышающем размеры установленных суточных, организация будет должна подавать в ПФР сведения по форме СЗВ-М.

Чиновники также напомнили работодателям и гражданам, что периоды работы, которые выполнялись застрахованными лицами на территории РФ по договорам ГПХ, включаются в их страховой стаж только при условии, что по выплатам за эти периоды начислялись и уплачивались страховые взносы.

Договор ГПХ: налоги, взносы и прочие нюансы Работники по договору подряда сзв м

Договор ГПХ: налоги, взносы и прочие нюансы Работники по договору подряда сзв м Как из денег сделать деньги?

Как из денег сделать деньги? Вклады Сбербанка для физических лиц: процентные ставки Сбербанк повысил ставки по вкладам

Вклады Сбербанка для физических лиц: процентные ставки Сбербанк повысил ставки по вкладам Стратегические инвестиции

Стратегические инвестиции Кредит под низкий процент

Кредит под низкий процент Дебетовая карта Рокетбанк (Уютный космос) Рокет уютный космос

Дебетовая карта Рокетбанк (Уютный космос) Рокет уютный космос Карта мегафон проценты на остаток

Карта мегафон проценты на остаток